Разъяснение КРМФО (IFRIC) 16 - "Хеджирование чистой инвестиции в иностранную операцию"

← Предыдущий файл

|

Следующий файл →

Все файлы

Скачать IFRIC16.doc

Разъяснение КРМФО (IFRIC) 16

-

Разъяснение КРМФО (IFRIC) 16

"Хеджирование чистой инвестиции в иностранную операцию"

Ссылки

• МСФО (IAS) 8 «Учетная политика, изменения в бухгалтерских оценках и ошибки»,

• МСФО (IAS) 21 «Влияние изменений обменных курсов валют»,

• МСФО (IAS) 39 «Финансовые инструменты: признание и измерение».

Исходная информация

-

1. Многие предприятия имеют инвестиции в зарубежную деятельность (как определено в пункте 8 МСФО (IAS) 21). Такая зарубежная деятельность может быть представлена дочерними предприятиями, ассоциированными компаниями, совместными предприятиями или филиалами. МСФО (IAS) 21 требует, чтобы предприятие определяло функциональную валюту зарубежной деятельности как валюту соответствующей первичной экономической среды. При переводе результатов и финансового положения зарубежной деятельности в валюту представления, предприятие должно признавать курсовые разницы в прочем совокупном доходе до выбытия субъекта, осуществляющего зарубежную деятельность.

-

2. Учет хеджирования валютного риска, возникающего при чистых инвестициях в зарубежную деятельность, применятся только когда, чистые активы такой зарубежной деятельности включаются в финансовую отчетность. Статья, хеджируемая в отношении валютного риска, возникающего при чистых инвестициях в зарубежную деятельность, может быть суммой чистых активов, равной или меньше балансовой стоимости чистых активов зарубежной деятельности.

-

3. МСФО (IAS) 39 требует обозначения статьи, пригодной для хеджирования, и инструментов хеджирования в отношениях хеджирования. Если есть обозначенные отношения хеджирования, в случае хеджирования чистой инвестиции, прибыли или убытки от инструмента хеджирования, который определен как эффективный при хеджировании чистых инвестиций, признаются в прочем совокупном доходе и включаются вместе с курсовыми разницами, возникающими при переводе результатов и финансового положения зарубежной деятельности.

-

4. Предприятие, имеющее много субъектов, осуществляющих зарубежную деятельность, может подвергаться многим валютным рискам. Настоящее разъяснение предоставляет руководство по идентификации валютных рисков, квалифицируемых как хеджируемый риск при учете хеджирования чистых инвестиций в зарубежную деятельность.

-

5. МСФО (IAS) 39 допускает обозначение предприятием производного или непроизводного финансового инструмента (или комбинации производных и непроизводных финансовых инструментов) в качестве инструментов хеджирования для валютного риска. Настоящее разъяснение предоставляет руководство в отношении того, в каких случаях в пределах группы инструменты хеджирования чистых инвестиций в зарубежную деятельность могут удерживаться как квалифицируемые для учета хеджирования.

-

6. МСФО (IAS) 21 и МСФО (IAS) 39 требуют переклассификации совокупных сумм, признанных в прочем совокупном доходе как в отношении курсовых разниц, возникающих при переводе результатов и финансового положения зарубежной деятельности, так и прибылей или убытков от инструмента хеджирования, который определен как эффективный при хеджировании чистых инвестиций, из состава капитала в прибыли или убытки как корректировку переклассификации, когда материнское предприятие прекращает зарубежную деятельность. Настоящее разъяснение предоставляет руководство в отношении того, как предприятие должно определять суммы, требующие переклассификации из состава капитала в прибыли или убытки, как в отношении инструмента хеджирования, так и хеджируемой статьи.

Сфера применения

-

7. Настоящее разъяснение применяется к предприятию, которое хеджирует валютный риск, возникающий при чистых инвестициях в зарубежную деятельность, и желает соответствовать учету хеджирования в соответствии с МСФО (IAS) 39. Для удобства настоящее разъяснение ссылается на такое предприятие как материнское предприятие и на финансовую отчетность, в которую чистые активы зарубежной деятельности включаются как консолидированная финансовая отчетность. Все ссылки на материнское предприятие в одинаковой степени применяются к предприятию, имеющему чистые инвестиции в зарубежной деятельности, представленной совместным предприятием, ассоциированной компанией или филиалом.

-

8. Настоящее разъяснение применяется только к хеджированию чистых инвестиций в зарубежную деятельность; оно не должно применяться по аналогии с другими типами учета хеджирования.

Вопросы

-

9. Инвестиции в зарубежную деятельность могут осуществляться непосредственно материнским предприятием или опосредованно его дочерним предприятием или дочерними предприятиями. В данном разъяснении рассматриваются следующие вопросы:

-

(a) характер хеджируемого риска и сумма хеджируемой статьи, для которой могут быть обозначены отношения хеджирования:

-

(i) может ли материнское предприятие обозначить в качестве хеджируемого риска только курсовые разницы, возникающие при различии между функциональными валютами материнского предприятия и его субъекта, осуществляющего зарубежную деятельность, или оно может также обозначать в качестве хеджируемого риска курсовые разницы, возникающие при различии между валютой представления консолидированной финансовой отчетности материнского предприятия и функциональной валютой субъекта, осуществляющего зарубежную деятельность;

-

(ii) если материнское предприятие косвенно владеет субъектом, осуществляющим зарубежную деятельность, может ли хеджируемый риск включать только курсовые разницы, возникающие при различии в функциональных валютах между субъектом, осуществляющим зарубежную деятельность, и его непосредственным материнским предприятием, или хеджируемый риск может также включать любые курсовые разницы между функциональной валютой субъекта, осуществляющего зарубежную деятельность, и любого промежуточного или фактического материнского предприятия (то есть влияет ли тот факт, что чистые инвестиции в зарубежную деятельность осуществляются через промежуточное материнское предприятие, на экономический риск для фактического материнского предприятия).

-

(b) в том случае, когда в группе может удерживаться инструмент хеджирования:

-

(i) может ли квалифицируемое отношение хеджирования быть установлено, только если предприятие, хеджирующее свои чистые инвестиции, является одной из сторон в инструменте хеджирования, или может ли любое предприятие в группе, независимо от его функциональной валюты, удерживать инструмент хеджирования;

-

(ii) влияет ли характер инструмента хеджирования (производный или непроизводный) или метод консолидации на оценку эффективности хеджирования.

-

(c) какие суммы должны быть переклассифицированы из состава капитала в прибыли или убытки как корректировки переклассификации при выбытии субъекта, осуществляющего зарубежную деятельность:

-

(i) когда хеджируемая зарубежная деятельность прекращается, какие суммы из резерва материнского предприятия по пересчету иностранной валюты, относящиеся к инструменту хеджирования и данной зарубежной деятельности, должны быть переведены из состава капитала в прибыли или убытки в консолидированной финансовой отчетности материнского предприятия;

-

(ii) влияет ли метод консолидации на определение сумм, требующих перевода из состава капитала в прибыли или убытки.

Консенсус

-

Характер хеджируемого риска и сумма хеджируемой статьи, для которой может быть обозначено отношение хеджирования

-

10. Учет хеджирования может применяться только к курсовым разницам, возникающим между функциональной валютой субъекта, осуществляющего зарубежную деятельность, и функциональной валютой материнского предприятия.

-

11. При хеджировании валютных рисков, возникающих при чистых инвестициях в зарубежную деятельность, хеджируемая статья может представлять собой сумму чистых активов, равную или меньше балансовой стоимости чистых активов зарубежной деятельности в консолидированной финансовой отчетности материнского предприятия. Балансовая стоимость чистых активов зарубежной деятельности, которая может определяться как хеджируемая статья в консолидированной финансовой отчетности материнского предприятия, зависит от того, применило ли предприятие более низкого уровня, являющееся материнским для субъекта, осуществляющего зарубежную деятельность, учет хеджирования для всех или части чистых активов данного субъекта, осуществляющего зарубежную деятельность, и поддерживался ли данный учет в консолидированной финансовой отчетности материнского предприятия.

-

12. Хеджируемый риск может обозначаться как подверженность валютному риску, возникающему в связи с разницей между функциональной валютой зарубежной деятельности и функциональной валютой любого материнского предприятия (непосредственного, промежуточного или фактического материнского предприятия) данного субъекта, осуществляющего зарубежную деятельность. Тот факт, что чистые инвестиции осуществляются через промежуточное материнское предприятие, не влияет на характер экономического риска, возникающего в результате подверженности фактического материнского предприятия валютному риску.

-

13. Подверженность валютному риску, возникающему при чистых инвестициях в зарубежную деятельность, может соответствовать учету хеджирования только в случае признания в консолидированной финансовой отчетности. Следовательно, если одни и те же чистые активы зарубежной деятельности будут хеджироваться несколькими материнскими предприятиями в пределах группы (например, как непосредственным, так и опосредованным материнским предприятием) в отношении одного и того же риска, только одно отношение хеджирования будет соответствовать требованиям учета хеджирования в консолидированной финансовой отчетности фактического материнского предприятия. Отношение хеджирования, обозначенное одним материнским предприятием в своей консолидированной финансовой отчетности, не должно поддерживаться другим материнским предприятием более высокого уровня. Однако, если оно не поддерживается материнским предприятием более высокого уровня, учет хеджирования, применяемый материнским предприятием более низкого уровня, должен быть реверсирован до признания учета хеджирования материнского предприятия более высокого уровня.

-

Случаи, когда инструмент хеджирования может удерживаться

-

14. Производный или непроизводный инструмент (или комбинация производных и непроизводных инструментов) могут обозначаться как инструмент хеджирования чистых инвестиций в зарубежную деятельность. Инструмент(ы) хеджирования могут удерживаться любым предприятием или предприятиями в пределах группы, при условии выполнения требований по обозначению, документированию и эффективности, предусмотренных в пункте 88 МСФО (IAS) 39, которые относятся к хеджированию чистых инвестиций. В частности, стратегия хеджирования группы должна быть четко задокументирована в силу возможности различных обозначений на различных уровнях группы.

-

15. В целях оценки эффективности изменение стоимости инструмента хеджирования относительно валютного риска вычисляется с учетом функциональной валюты материнского предприятия, против которой хеджируемый риск измеряется, в соответствии с документацией учета хеджирования. В зависимости от того, где удерживается инструмент хеджирования, при отсутствии учета хеджирования, общее изменение стоимости может быть признано в прибылях или убытках, в прочем совокупном доходе или в обеих статьях. Однако, на оценку эффективности не влияет то, признано ли изменение в стоимости инструмента хеджирования в прибылях или убытках или в прочем совокупном доходе. В рамках применения учета хеджирования общая эффективная часть изменения включается в прочий совокупный доход. На оценку эффективности не влияет то, является ли инструмент хеджирования производным или непроизводным инструментом, или метод консолидации.

-

Прекращение хеджируемой зарубежной деятельности

-

16. Когда хеджируемая зарубежная деятельность прекращается, сумма, переведенная в прибыли или убытки как корректировка переклассификации из резерва по пересчету иностранной валюты в консолидированной финансовой отчетности материнского предприятия в отношении инструмента хеджирования – это сумма, которая должна быть идентифицирована в соответствии с пунктом 102 МСФО (IAS) 39. Данная сумма – это сумма совокупной прибыли или убытка от инструмента хеджирования, который был определен как эффективный.

-

17. Сумма, переведенная в прибыли или убытки из резерва по пересчету иностранной валюты в консолидированной финансовой отчетности материнского предприятия в отношении чистых инвестиций в данную зарубежную деятельность в соответствии с пунктом 48 МСФО (IAS) 21 – это сумма, включенная в резерв по пересчету иностранной валюты данного материнского предприятия в отношении данной зарубежной деятельности. В консолидированной финансовой отчетности фактического материнского предприятия на агрегированную чистую сумму, признанную в резерве по пересчету иностранной валюты в отношении всей зарубежной деятельности, не влияет метод консолидации. Однако, тот факт, что фактическое материнское предприятие использует прямой или пошаговый метод консолидации, может повлиять на сумму, включенную в его резерв по пересчету иностранной валюты в отношении отдельного субъекта, осуществляющего зарубежную деятельность. Использование пошагового метода консолидации может привести к переводу в прибыли или убытки суммы, отличающейся от суммы, использованной для определения эффективности хеджирования. Это различие можно устранить, определив сумму, касающуюся данного субъекта, осуществляющего зарубежную деятельность, которая могла бы возникнуть при использовании прямого метода консолидации. МСФО (IAS) 21 не требует внесения данной корректировки. Однако, следует последовательно выполнять выбранную учетную политику в отношении всех чистых инвестиций.

Дата вступления в силу

-

18. Предприятие должно применять настоящее разъяснение в отношении годовых периодов, начинающихся 1 октября 2008 г. или после этой даты. Предприятие должно применять поправку к пункту 14, внесенной публикацией «Улучшения в МСФО (IFRSs)», выпущенной в октябре 2009 г. для годовых периодов, начинающихся 1 июля 2009 г. или после этой даты. Досрочное применение обоих допускается. Если предприятие применяет данное разъяснение в период, начавшийся до 1 октября 2008 года, или поправку к пункту 14 до 1 июля 2009 г, оно должно раскрыть данный факт.

Переход к новому порядку учета

-

19. МСФО (IAS) 8 предусматривает требования по применению предприятием изменения в учетной политике в результате первоначального применения разъяснения. Предприятие не обязано выполнять данные требования при первом применении разъяснения. Если предприятие обозначило инструмент хеджирования в качестве хеджирования чистых инвестиций, но данное хеджирование не удовлетворяет условиям учета хеджирования данного разъяснения, предприятие должно применить МСФО (IAS) 39, чтобы прекратить данный учет хеджирования с расчетом на будущее.

Приложение

Руководство по применению

Настоящее приложение является неотъемлемой частью данного разъяснения.

-

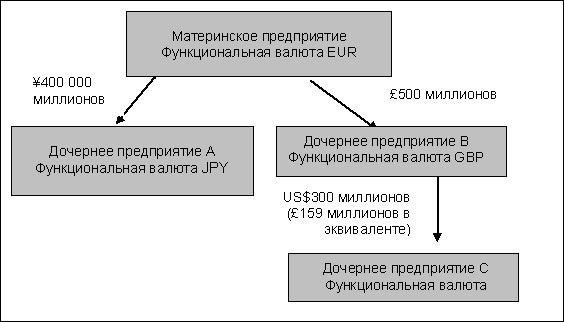

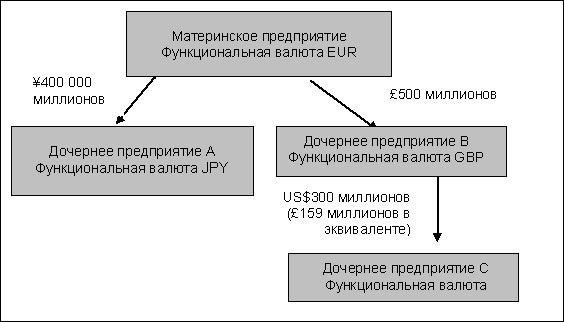

AG1. Настоящее приложение иллюстрирует применение разъяснения с использованием корпоративной структуры, описанной ниже. Во всех случаях описанные отношения хеджирования будут тестироваться на предмет эффективности в соответствии с МСФО (IAS) 39, хотя такое тестирование не обсуждается в данном приложении. Материнское предприятие, являющееся фактическим материнским предприятием, представляет свою консолидированную финансовую отчетность в своей функциональной валюте евро (EUR). Все дочерние предприятия находятся в полной собственности. Чистая инвестиция материнского предприятия в дочернее предприятие B в размере 500 миллионов фунтов стерлингов (функциональная валюта - фунты стерлингов (GBP)) включает 159 миллионов фунтов стерлингов, что эквивалентно чистой инвестиции дочернего предприятия B в размере 300 миллионов долларов США в дочернее предприятие C (функциональная валюта - доллары США (USD)). Другими словами, чистые активы дочернего предприятия B, кроме его инвестиции в дочернее предприятие C, составляют 341 миллион фунтов стерлингов.

-

Характер хеджируемого риска, для которого может быть обозначено отношение хеджирования (пункты 10-13)

-

AG2. Материнское предприятие может хеджировать свои чистые инвестиции в каждое из дочерних предприятий A, B и C в отношении валютного риска, возникающего в силу разницы между их соответствующими функциональными валютами (японская иена (JPY), фунты стерлингов и доллары США) и евро. Кроме того, материнское предприятие может хеджировать валютный риск в силу разницы USD/GBP между функциональными валютами дочернего предприятия B и дочернего предприятия C. В своей консолидированной финансовой отчетности дочернее предприятие B может хеджировать свои чистые инвестиции в дочернее предприятие C в отношении валютного риска между их функциональными валютами – долларами США и фунтами стерлингов. В следующих примерах обозначенный риск - валютный риск при операциях на условиях «спот», поскольку инструменты хеджирования являются непроизводными. Если инструментами хеджирования были форвардные контракты, материнское предприятие может обозначить валютный риск по форвардным контрактам.

-

-

Сумма хеджируемой статьи, для которой может быть обозначено отношение хеджирования (пункты 10-13)

-

AG3. Материнское предприятие желает хеджировать валютный риск в отношении своих чистых инвестиций в дочернее предприятие C. Предположим, что у дочернего предприятия A есть внешние займы в размере 300 миллионов долларов США. Чистые активы дочернего предприятия А на начало отчетного периода составляют ¥ 400 000 миллионов, включая поступления от внешних займов в размере US$300 миллионов.

-

AG4. Хеджируемой статьей может быть сумма чистых активов, равная или меньше балансовой стоимости чистых инвестиций материнского предприятия в дочернее предприятие C (US$300 миллионов) в его консолидированной финансовой отчетности. В своей консолидированной финансовой отчетности материнское предприятие может обозначить сумму в US$300 миллионов внешних займов в дочернем предприятии в качестве хеджирования EUR/USD валютного риска при операциях на условиях «спот», связанного с его чистыми инвестициями на сумму US$300 миллионов чистых активов дочернего предприятия C. В этом случае, курсовая разница EUR/USD на сумму US$300 миллионов внешних займов в дочернем предприятии A и курсовая разница EUR/USD на сумму US$300 миллионов чистых инвестиций в дочернее предприятие C включаются в резерв по пересчету иностранной валюты в консолидированной финансовой отчетности материнского предприятия после применения учета хеджирования.

-

AG5. При отсутствии учета хеджирования общая курсовая разница USD/EUR на сумму US$300 миллионов внешних займов в дочернем предприятии A будет признана в консолидированной финансовой отчетности материнского предприятия следующим образом:

-

• изменение ставки обмена валют USD/JPY при операциях на условиях «спот», переведенное в евро, в прибылях или убытках, и

-

• изменение ставки обмена валют JPY/EUR при операциях на условиях «спот» в прочем совокупном доходе.

-

Вместо обозначения, описанного в пункте AG4, в своей консолидированной финансовой отчетности материнское предприятие может обозначить US$300 миллионов внешних займов в дочернем предприятии в качестве хеджирования валютного риска GBP/USD при операциях на условиях «спот» между дочерним предприятием C и дочерним предприятием B. В этом случае, общая курсовая разница USD/EUR на сумму US$300 миллионов внешних займов в дочернем предприятии A вместо этого будет признана в консолидированной финансовой отчетности материнского предприятия следующим образом:

-

• изменение ставки обмена валют GBP/USD при операциях на условиях «спот» в резерве по пересчету иностранной валюты в отношении дочернего предприятия C,

-

• изменение ставки обмена валют GBP/JPY при операциях на условиях «спот», переведенное в евро, в прибылях или убытках, и

-

• изменение ставки обмена валют JPY/EUR при операциях на условиях «спот» в прочем совокупном доходе.

-

AG6. Материнское предприятие не может обозначить US$300 миллионов внешних займов в дочернем предприятии в качестве хеджирования как валютного риска EUR/USD при операциях на условиях «спот» и валютного риска GBP/USD при операциях на условиях «спот» в своей консолидированной финансовой отчетности. Отдельный инструмент хеджирования может хеджировать один и тот же обозначенный риск только один раз. Дочернее предприятие B не может применить учет хеджирования в своей консолидированной финансовой отчетности, потому что инструмент хеджирования удерживается за пределами группы, включающей дочернее предприятие B и дочернее предприятие C.

-

Где в группе может удерживаться инструмент хеджирования (пункты 14 и 15)?

-

AG7. Как было отмечено в пункте AG5, общее изменение стоимости в отношении валютного риска US$300 миллионов внешних займов в дочернем предприятии A будет отражено как в прибылях или убытках (риск спот USD/JPY), так и в прочем совокупном доходе (риск спот EUR/JPY) в консолидированной финансовой отчетности материнского предприятия при отсутствии учета хеджирования. Обе суммы включаются с целью оценки эффективности хеджирования, обозначенного в пункте AG4, потому что изменение в стоимости как инструмента хеджирования, так и хеджируемой статьи, вычисляется на основании евро, функциональной валюты материнского предприятия, против доллара США, функциональной валюты дочернего предприятия C, в соответствии с документацией по хеджированию. Метод консолидации (то есть прямой метод или пошаговый метод) не влияет на оценку эффективности хеджирования.

-

Суммы, переведенные в прибыли или убытки, при прекращении зарубежной деятельности (пункты 16 и 17)

-

AG8. При прекращении деятельности дочернего предприятия С следующие суммы переводятся в прибыли или убытки в консолидированной финансовой отчетности материнского предприятия из его резерва по пересчету иностранной валюты (РПИВ):

-

(a) в отношении US$300 миллионов чистых инвестиций в дочернее предприятие А, сумма, идентифицируемая в соответствии с МСФО (IAS) 39, то есть общее изменение стоимости в отношении валютного риска, который был признан в прочем совокупном доходе как эффективная часть хеджирования; и

-

(b) в отношении US$300 миллионов чистых инвестиций в дочернее предприятие C, сумма, определяемая по методу консолидации предприятия. Если материнское предприятие использует прямой метод, то его РПИВ в отношении дочернего предприятия C будет определяться непосредственно по ставке обмена валют EUR/USD. Если материнское предприятие использует пошаговый метод, то его РПИВ в отношении дочернего предприятия C будет определяться РПИВ, признанным дочерним предприятием B, который отражает применение ставки обмена валют GBP/USD, и который переводится в функциональную валюту материнского предприятия с использованием ставки обмена валют EUR/GBP. Использование материнским предприятием пошагового метода консолидации в предшествующие периоды не требует от него или не препятствует ему определять сумму РПИВ, которая будет переклассифицирована при выбытии дочернего предприятия C, как сумму, которую оно признало бы при постоянном использовании прямого метода, в зависимости от его учетной политики.

-

Хеджирование нескольких субъектов, осуществляющих зарубежную деятельность (пункты 11, 13 и 15)

-

AG9. Следующие примеры показывают, что в консолидированной финансовой отчетности материнского предприятия, риск, который может хеджироваться, всегда представлен риском, возникающим в связи с разницей между его функциональной валютой (евро) и функциональными валютами дочерних предприятий B и C. Независимо от того, как обозначается хеджирование, максимальными суммами, которые могут являться эффективным хеджированием и будут включены в резерв по пересчету иностранной валюты в консолидированной финансовой отчетности материнского предприятия в случаях, когда хеджируются оба субъекта, осуществляющих зарубежную деятельность, являются US$300 миллионов для риска EUR/USD и £341 миллионов для риска EUR/GBP. Другие изменения стоимости в результате изменения ставок обмена валют включаются в консолидированный отчет о прибылях и убытках материнского предприятия. Конечно, существует возможность для материнского предприятия обозначить US$300 миллионов только для изменений в ставке обмена валют USD/GBP при операциях на условиях «спот» или £500 миллионов только для изменений в ставке обмена валют GBP/EUR при операциях на условиях «спот».

-

Материнское предприятие удерживает инструменты хеджирования USD и GBP

-

AG10. Материнское предприятие может пожелать хеджировать валютный риск в отношении своих чистых инвестиций в дочернее предприятие B, а также в отношении дочернего предприятия C. Предположим, что материнское предприятие удерживает подходящие инструменты хеджирования, выраженные в долларах США и фунтах стерлингов, которые оно может обозначить в качестве хеджирования своих чистых инвестиций в дочернее предприятие B и дочернее предприятие C. Обозначения, которые материнское предприятие может сделать в своей консолидированной финансовой отчетности, включают среди прочего следующее:

-

(a) инструмент хеджирования на сумму US$300 миллионов, обозначаемый в качестве хеджирования US$300 миллионов чистых инвестиций в дочернее предприятие C с риском, являющимся валютным риском при операциях на условиях «спот» (EUR/USD) между материнским предприятием и дочерним предприятием C, и инструмент хеджирования на сумму до £341 миллиона, обозначаемый в качестве хеджирования £341 миллиона чистых инвестиций в дочернее предприятие B с риском, являющимся валютным риском при операциях на условиях «спот» (EUR/GBP) между материнским предприятием и дочерним предприятием B.

-

(b) инструмент хеджирования на сумму US$300 миллионов, обозначаемый в качестве хеджирования US$300 миллионов чистых инвестиций в дочернее предприятие C с риском, являющимся валютным риском при операциях на условиях «спот» (GBP/USD) между дочерним предприятием B и дочерним предприятием C, и инструмент хеджирования на сумму до £500 миллионов, обозначаемый в качестве хеджирования £500 миллионов чистых инвестиций в дочернее предприятие B с риском, являющимся валютным риском при операциях на условиях «спот» (EUR/GBP) между материнским предприятием и дочерним предприятием B.

-

AG11. Риск EUR/USD, возникающий в отношении чистых инвестиций материнского предприятия в дочернее предприятие C отличается от риска EUR/GBP, возникающего в отношении чистых инвестиций материнского предприятия в дочернее предприятие B. Однако, в случае, описанном в пункте AG10 (a), обозначив инструмент хеджирования USD, который оно удерживает, материнское предприятие уже полностью хеджировало риск EUR/USD, возникающий в отношении его чистых инвестиций в дочернее предприятие C. Если материнское предприятие также обозначает инструмент хеджирования GBP, которое оно удерживает, в качестве хеджирования £500 миллионов своих чистых инвестиций в дочернее предприятие B, сумма в £159 миллионов данных чистых инвестиций, представляющая эквивалент GBP его чистых инвестиций в USD в дочернее предприятие C, будет хеджироваться дважды в отношении риска GBP/EUR в консолидированной финансовой отчетности материнского предприятия.

-

AG12. В случае, описанном в пункте AG10 (b), если материнское предприятие обозначает хеджируемый риск как валютный риск при операциях на условиях «спот» (GBP/USD) между дочерним предприятием B и дочерним предприятием C, только часть GBP/USD в изменении стоимости его инструмента хеджирования на сумму US$300 миллионов включается в резерв по пересчету иностранной валюты материнского предприятия в отношении дочернего предприятия C. Остальная часть изменения (эквивалентная изменению GBP/EUR на £159 миллионов) включается в консолидированный отчет о прибылях и убытках материнского предприятия в соответствии с пунктом AG5. Поскольку обозначение риска USD/GBP между дочерними предприятиями B и C не включает риск GBP/EUR, материнское предприятие также может обозначить хеджирование на сумму до £500 миллионов своих чистых инвестиций в дочернее предприятие B с риском, являющимся валютным риском при операциях на условиях «спот» (GBP/EUR) между материнским предприятием и дочерним предприятием B.

-

Дочернее предприятие B удерживает инструмент хеджирования USD

-

AG13. Предположим, что дочернее предприятие B имеет US$300 миллионов внешнего долга, доходы от которого были переданы материнскому предприятию в качестве межфирменной ссуды, деноминированной в фунтах стерлингов. Поскольку и его активы и его обязательства увеличились на £159 миллионов, чистые активы дочернего предприятия B не изменились. Дочернее предприятие B может обозначить внешний долг в качестве хеджирования риска GBP/USD своих чистых инвестиций в дочернее предприятие C в своей консолидированной финансовой отчетности. Материнское предприятие может поддержать обозначение дочерним предприятием В данного инструмента хеджирования в качестве хеджирования своих чистых инвестиций в дочернее предприятие C на сумму US$300 миллионов для риска GBP/USD (см. пункт 13), а материнское предприятие может обозначить инструмент хеджирования GBP, который оно удерживает в качестве хеджирования всех своих чистых инвестиций в дочернее предприятие B на сумму £500 миллионов. Первое хеджирование, обозначаемое дочерним предприятием B, будет оцениваться на основании функциональной валюты дочернего предприятия B (фунты стерлингов), а второе хеджирование, обозначаемое материнским предприятием, будет оцениваться на основании функциональной валюты материнского предприятия (евро). В этом случае, только риск GBP/USD, возникающий в связи с чистыми инвестициями материнского предприятия в дочернее предприятие C, был хеджирован в консолидированной финансовой отчетности материнского предприятия посредством инструмента хеджирования USD, но не весь риск EUR/USD. Следовательно, весь риск EUR/GBP, возникающий в связи с чистыми инвестициями материнского предприятия в дочернее предприятие В, на сумму £500 миллионов может хеджироваться в консолидированной финансовой отчетности материнского предприятия.

-

AG14. Однако, следует также рассматривать учет ссуды материнского предприятия в размере £159 миллионов, подлежащей оплате дочернему предприятию B. Если подлежащая оплате ссуда материнского предприятия не рассматривается как часть его чистых инвестиций в дочернее предприятие B, потому что она не удовлетворяет условиям пункта 15 МСФО (IAS) 21, курсовая разница GBP/EUR, возникающая при ее переводе, будет включена в консолидированный отчет о прибылях и убытках материнского предприятия. Если ссуда в размере £159 миллионов, подлежащая оплате дочернему предприятию B, считается частью чистых инвестиций материнского предприятия, данные чистые инвестиции составляют только £341 миллион, а сумма, которую материнское предприятие может обозначить как хеджируемую статью для риска GBP/EUR, будет уменьшена с £500 миллионов до £341 миллиона соответственно.

-

AG15. Если материнское предприятие реверсирует отношение хеджирования, обозначенное дочерним предприятием B, то материнское предприятие может обозначить US$300 миллионов внешних займов, удерживаемых дочерним предприятием B в качестве хеджирования своих чистых инвестиций в дочернее предприятие С на сумму US$300 миллионов для риска EUR/USD и обозначить инструмент хеджирования GBP, который оно само удерживает, в качестве хеджирования только на сумму до £341 миллиона чистых инвестиций в дочернее предприятие B. В этом случае эффективность обоих хеджирований будет рассчитываться на основании функциональной валюты материнского предприятия (евро). Следовательно, как изменение USD/GBP стоимости внешних займов, удерживаемых дочерним предприятием B, так и изменение GBP/EUR стоимости ссуды материнского предприятия, подлежащей оплате дочернему предприятию B (итого эквивалентной USD/ЕВРО), будут включены в резерв по пересчету иностранной валюты в консолидированной финансовой отчетности материнского предприятия. Поскольку материнское предприятие уже полностью хеджировало риск EUR/USD, возникающий в связи с его чистыми инвестициями в дочернее предприятие C, оно может хеджировать только сумму до £341 миллионов для риска EUR/GBP своих чистых инвестиций в дочернее предприятие B

24.01.2012, 11:29

| 10647 просмотров

| 3894 загрузок

Категории: Проекты МСФО, Интерпретации МСФО

Скачать IFRIC16.doc

|

ВЕРСИЯ ДЛЯ СЛАБОВИДЯЩИХ

ВЕРСИЯ ДЛЯ СЛАБОВИДЯЩИХ